9月6日北向资金因香港天气原因暂停交易,A股三大指数今日延续萎靡表现,沪指再创阶段新低。截止收盘,沪指跌0.81%,收报2765.81点;深证成指跌1.44%,收报8130.77点;创业板指跌1.70%,收报1538.07点。量能方面,A股全天成交5450亿元,环比略增。

盘面上,多行业下跌,非银金融、银行逆市上涨,个股方面,下跌股票数量超过4700只。大金融股一度走强,天风证券、国海证券、天茂集团涨停。国企改革概念股表现活跃,长春一东、交运股份、动力新科、锦江在线等涨停。

证券板块受头部公司合并的消息利好,证券ETF(512880)今日盘中涨幅一度触及2.48%,最终逆市收涨0.37%。

昨晚,国泰君安发布公告与海通证券正在筹划由公司通过向海通证券全体A股换股股东发行A 股股票、向海通证券全体H股换股股东发行H股股票的方式换股吸收合并海通证券并发行A股股票募集配套资金。公司股票将于9月6日开市时起开始停牌,预计停牌时间不超过25个交易日。海通证券也同时发布了类似的公告。该消息一定程度提振市场情绪,证券板块今日大涨。

招商证券研报指,本次并购具有标志性意义。国君+海通的方案是新“国九条”之后的首单大案例,也将是证券行业首例A+H上市券商的整合;两家券商同属上海国资,响应了上海市委“深入推进国企改革深化提升行动”的要求,有望巩固上海国际金融中心地位。其中对公募基金“一参一控”标准的落实、对香港子公司的融合、对风险资产处置等问题均有示范性作用,有助于行业其他证券公司的整合。

政策端来看,此前3月15日《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》提及“通过5年左右时间,推动形成10家左右优质头部机构;到2035年,形成2至3家具备国际竞争力与市场引领力的投资银行和投资机构。”及“支持头部机构通过并购重组、组织创新等方式做优做强”,均体现出政策端扶优限劣、支持证券公司通过并购重组做大做强。政策端的支持有望进一步助推行业并购重组加速。中长期看,监管层或在政策端持续支持头部证券公司业务创新、差异化设置监管指标,支持同业整合。

后市看,基本面上国内随着宏观政策逆周期和跨周期调节的进行,以及积极的财政政策和稳健的货币政策相配合,经济基本面有望进一步回暖,经济数据有望进一步企稳向好。若政策面提振+基本面加速回暖,对权益市场可能有进一步的促进作用,作为“股市风向标”的证券板块在市场回暖时可能有一定弹性。

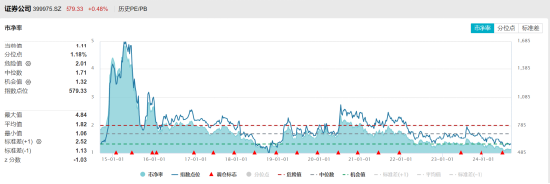

证券板块当前估值较低,截至2024/9/6,证券公司指数PB估值为1.11倍,处于十年以来1.18%位置,为历史较低水平。考虑到证券板块在融资服务经济的职能、以及财富管理促进内循环的作用,后续在流动性相对宽松及资本市场改革政策红利下,证券板块可能有一定的估值修复动力,可适当关注证券ETF(512880)。

但当前看,受近期市场承压震荡、个人投资者信心可能阶段性偏弱,证券公司业绩承压。监管突出“强本强基”和“严监严管”,有助于增强资本市场内在稳定性、行业集中度提升。但短期可能会对于证券公司手续费收入等有一定影响,近期披露的中期业绩有一定承压,也需要警惕基本面偏弱的风险。

数据来源:WIND,截至2024/9/6

\\\

自我国第一家证券公司成立至今已近40年,随着政策导向和市场环境的变化,市场掀起了四波并购重组浪潮,由此推动了证券行业的高速发展和内部整合,许多券商抓住机遇得以壮大,比如当前的行业龙头中金公司、中信证券。

如果简单计算两家券商今年中报一些关键业务指标的话,可以发现在国泰君安和海通证券合并后,总资产、净资产规模等指标将超过中信证券:国泰君安和海通证券合并后的总资产、净资产、净资本分别为1.6万亿元、3311亿元、1772亿元,均有望超越中信证券成为行业第一。

回顾我国证券行业的四波并购重组浪潮,从监管引导行业整顿清理,逐步转向证券公司通过市场化整合做大做强。并购重组过程中,证券公司能够迅速形成区位互补、扩大业务规模,提高盈利能力与竞争实力。另外,对于注入非上市券商的上市券商股东来说,还能通过资产注入享受“流动性溢价”带来的资产增值,获取投资收益。

本轮证券行业并购潮自今年4月国联证券收购民生证券拉开序幕,今年8月国信证券公告筹划并购万和证券,锦龙股份转让东莞证券20%股份给东莞联合体逐步提速。今年9月开始的国泰君安和海通证券合并有望成为本轮证券行业并购潮的标志性事件。证券行业供给侧改革持续加速,业务/区域互补与国资体系整合多轮驱动,证券行业政策催化逐步落地,利于证券行业长期稳健发展,对于A股市场更是有望产生深远影响。

在当前阶段,国内券商较海外头部投行在体量上仍存在差距。从中美两国头部券商体量对比来看,截至2023年末,中信、高盛、摩根士丹利的净资产分别为380亿、1169亿、990亿美元,2023年营收分别为85亿、452亿、536亿美元,2023年归母净利润分别为28亿、79亿、85亿美元,中美两国头部券商规模尚未处于同一量级,通过并购重组扩充规模是境内头部券商提升国际竞争力的可行途径。

\\\

国际金价再次上涨,黄金基金ETF(518800)涨0.31%。

上周公布的美国7月PCE通胀数据持平前值,美联储官员表态偏鸽。7月份PCE价格指数同比上涨2.5%,与前值持平,略低于预期的2.6%;对此,美联储许多官员呼吁降息,鉴于通胀已基本回落,他们更加关注其双重使命中劳动力市场的一侧。但7月耐用品订单等经济数据超出预期,显示出经济的韧性,美元指数的波动对于金价构成一定扰动,国际金价近期总体围绕2500点高位震荡。

当前基本面上,金价触及历史高位,市场交易主线仍为美联储降息,短期市场交易层面的波动可能放大。市场目前对于9月降息的预期较为确定,对降息幅度尚有分歧,流动性趋松的趋势对于黄金构成中期利好,但需警惕若联储9月降息“靴子落地”可能带来的回调风险。可关注今晚将出台的8月非农就业人口变动数据。

后市长期看,货币超发及财政赤字货币化背景下,美元信用体系受到挑战;加上全球地缘动荡频发推动资产储备多元化,黄金作为安全资产的需求持续提升。全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,使得贵金属有望具备上行动能。中期美联储大方向上维持宽松对金价构成的利好趋势不变,加上地缘政治风险持续存在,对金价也有一定支撑,仍可继续关注黄金基金ETF(518800),逢低布局。

特约作者:国泰基金

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

责任编辑:常福强

发表评论