文/小朱

昨日(9月26日),据全国中小企业股份转让系统最新公告显示,江苏创健医疗科技股份有限公司(下称:创健医疗)拟挂牌新三板,已获批准。据公开转让说明书,创健医疗2023年营收2.83亿元,同比增长61%。而且,其已连续两年在重组胶原蛋白行业中的原料销售额位列第一。

值得一提的是,今年年初,中国证券监督管理委员会官网披露了创健医疗上市辅导备案文件,彼时创健医疗拟A股挂牌上市,辅导机构为中信证券。而到今年6月,创健医疗“转道”新三板。对此,有分析认为,“随着新三板挂牌获批,创健医疗或剑指北交所上市。”

1

多家国际美妆巨头投资 去年营收近3亿元

全国中小企业股份转让系统公告显示,经审核,创健医疗股票公开转让并在全国中小企业股份转让系统挂牌已获同意,需在函出具之日起 12 个月的有效期内按照有关规定完成股票挂牌。

▍截自全国中小企业股份转让系统公告

据官网资料显示,成立于2015年的创健医疗,是一家专注新型生物材料与创新蛋白/核酸药品研发、生产与销售的科技创新型企业,长期布局损伤修复、组织再生等生命健康新材料领域,旨在打造打造全球领先的合成生物学产业智造平台。另据公开转让说明书显示,创健医疗CEO钱松持股48.43%,为创健医疗第一大股东。

重组胶原蛋白是创健医疗的核心产品。据创健医疗介绍,2016年,创健医疗正式启动重组胶原蛋白项目研发与工厂建设,目前已成长为国内重组胶原蛋白生物材料型别布局最为全面的厂商,实现I型、II型、III型重组胶原蛋白量产,同时是国内最早实现XVII型、III型小分子、XVII型小分子等类型胶原蛋白量产的厂商之一。

▍截自创健医疗官网

依托于重组胶原蛋白市场、合成生物学领域的火热,以及其自身实力,近两年,创健医疗曾先后获得资生堂、路威凯腾旗下首支人民币基金等国际美妆巨头关联企业的投资,并屡屡成为行业焦点。据公开转让说明书显示,资生堂在华投资基金的实体公司厦门资悦股权投资合伙企业(有限合伙)持股、路威凯腾壹号(成都)股权投资合伙企业(有限合伙)分别持股4.41%、4%,位列创健医疗第五、六大股东。

青眼注意到,创健医疗谋求上市早有迹可循。2022年1月25日,国内风险管理咨询服务机构锐思咨询就曾在其官微发布文章称,创健医疗于当月20号召开了IPO内部控制体系建设项目启动会。2023年12月28日,创健医疗和中信证券签署了为期半年(2023年12月至2024年5月)的上市辅导协议,正式冲击资本市场。

到今年6月,创健医疗转向全国中小企业股份转让系统申请新三板挂牌。而随着此次新三板挂牌获批,意味着创健医疗距离上市之路又近了一步。

值得注意的是,据公开转让说明书显示,2022年7月与2023 年9月,资生堂资悦(上海)管理咨询有限公司等A轮投资方、以及路威凯腾、Lively Investment等B轮投资方分别与创健医疗、钱松等主体签署A轮、B轮增资协议,协议显示,若出现2026年12月31日前未通过北交所上市委员会审核、受理申请材料之日起12个月内,公司新三板挂牌不成功、完成新三板挂牌之后又终止挂牌的等情形,股东特殊权利条款将自动恢复效力,特殊权利条款包括“转让限制、优先购买权、共同出售权”。

最新发布的公开转让说明书还显示,近年来,创健医疗营收、净利润等关键数据增长迅猛。2022年至2023年,创健医疗营业收入分别为1.75亿元、2.83亿元,同比涨幅高达61%,净利润则为3541.13万元、6364.91万元,同比增长80%。

毛利率方面,2022年-2023年,创健医疗综合毛利率分别为79.54%和78.17%,较为稳定。不过,较之同行企业如锦波生物和巨子生物,创健医疗毛利率水平略低于平均值,原因则在于创健医疗以向下游销售重组胶原蛋白原料和终端产品为主,且终端产品以ODM模式为主。

2

深度绑定贝泰妮 年底有望获批三类证

据了解,创健医疗利用毕赤酵母菌发酵工艺,解决了重组胶原蛋白在生产过程中遗传稳定性低、翻译后修饰活性低、细菌内毒素高等行业难题,实现了重组胶原蛋白的稳定高效表达和规模化生产。目前,其已完成重组胶原蛋白30吨发酵规模的标准化生产体系建设。

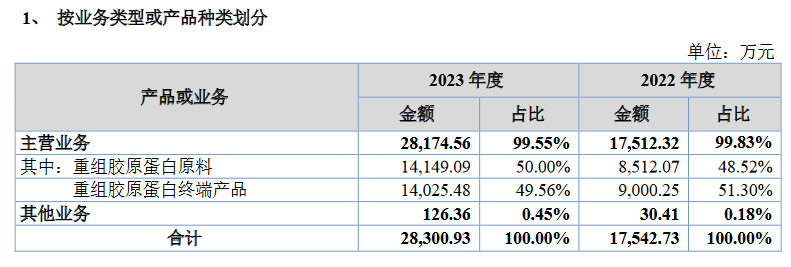

从收入结构来看,重组胶原蛋白原料销售是创健医疗的第一大业务,分为OBM-直销与OBM-经销两种模式,2022年至2023年,业务营收分别为8512.1万元、1.41亿元,同比增长66%,重组胶原蛋白终端产品则也占有相当大的比重,2022年营收为9000.2万元,位列第一大业务,不过在次年被原料产品赶超,收入达1.4亿元,同增56%。

▍创健医疗业务结构 截自公开转让说明书

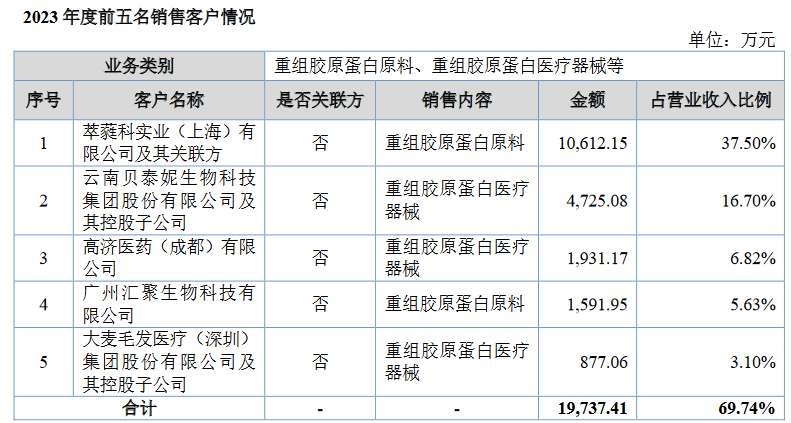

从客户组成来看,2022年至2023年,萃蕤科实业(上海)有限公司及其关联方(下称:萃蕤科)、云南贝泰妮生物科技集团股份有限公司及其控股子公司(下称:贝泰妮)均位列前两大客户,销售内容分别为重组胶原蛋白原料、重组胶原蛋白器械。

值得注意的是,创健医疗还通过萃蕤科向贝泰妮销售重组胶原蛋白原料产品,间接向贝泰妮销售重组胶原蛋白金额分别为 6626.88万元和8337.87万元。总体来看,2022年至2023年,创健医疗直接或间接合计向贝泰妮的销售收入占比分别为52.07%和46.16%。

▍截自公开转让说明书

值得一提的是,创健医疗客户集中度较高,前五大客户的收入占营业收入的比例分别为64.86%和69.74%。创健医疗对此表示,“主要系重组胶原蛋白行业发展阶段和公司收入结构特征所致。”

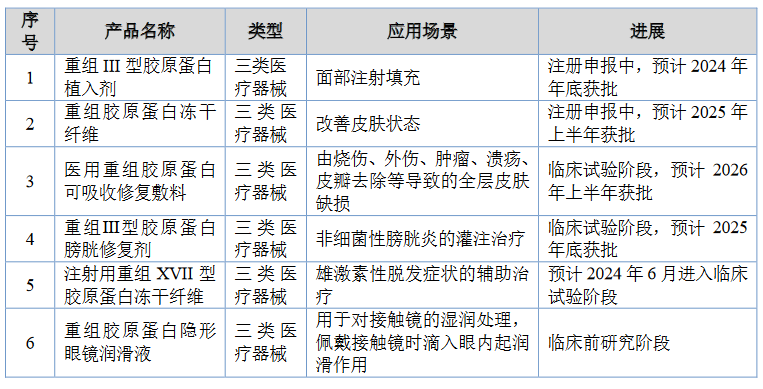

当前,国内重组胶原蛋白市场竞争激烈,除创健医疗外,巨子生物、锦波生物、聚源生物等企业同样实力强劲,而三类医疗器械证的获取进度,也成为各大企业间竞争的重要战场。

当前,三类医疗器械证仍然稀缺,仅有锦波生物两款产品获批。根据公开转让说明书显示,创健医疗已有五款产品有望在2026年上半年前获批,其中应用于面部注射填充的重组III型胶原蛋白植入剂正在注册申报中,预计在今年年底获批,重组胶原蛋白冻干纤维、重组Ⅲ型胶原蛋白膀胱修复剂则有望在2025年获批。

▍截自公开转让说明书

青眼还注意到,创健医疗在自有品牌方面也有所布局。2021年12月,创健医疗推出自有品牌悦白之几,先后推出重组XVII型胶原蛋白冻干纤维、重组人源化III型胶原蛋白冻干纤维“悦思睿”等产品,布局医美等渠道。

不过,由于自有品牌业务还处于起步阶段,营运成本较高,尚未形成规模效应,2022年至2023年,悦白之几运营主体悦白生物的营业收入分别为 2066.18万元和4184.17万元,净利润仍为亏损状态,分别为-757.75万元和-487.95万元。

▍截自公开转让说明书

3

多家美妆相关企业“转战”北交所

重组胶原蛋白应用白热化

事实上,今年以来,除创健医疗以外,珀莱雅、林清轩原料商珈凯生物也在近日拟于新三板基础层挂牌,而其与创健医疗处境相似,同样早在去年12月就已启动IPO上市辅导,随后在近日宣布“转道”新三板。

今年以来,新三板又现挂牌热。据证券时报统计,仅8月份共有22家公司挂牌新三板,为4月份以来单月数量最高,部分公司挂牌新三板意在北交所上市。

例如,2024年2月重新挂牌新三板的五峰赤诚生物科技股份有限公司也宣布拟申请在北交所上市。据悉,赤诚生物专注于以富含单宁的植物为原料,研发、生产和销售水解单宁系列产品,已推出芙葭颜、昔有佳人、十字森林、佳齿宁等美妆日化品牌。

香颂资本执行董事沈萌对此分析指出,“北交所的挂牌申请已优化,允许企业在申请新三板挂牌的同时申请北交所上市。由于新三板在融资和流通方面吸引力有限,企业选择新三板的最终目的通常是为了登陆北交所。”

除了多家美妆相关企业拟通过新三板挂牌冲击北交所,青眼注意到,在创健医疗身处的重组胶原蛋白赛道,也正在发生了前所未有的新变局。

一方面,欧莱雅、珀莱雅、华熙生物国内外多个头部企业纷纷发力重组胶原蛋白,将其作为新品开发的重要卖点。如在近日,珀莱雅推出源力精华3.0新品,以全球独家成分XVII型重组胶原蛋白为卖点,而在此前的源力面霜2.0中同样也添加了XVII型重组胶原蛋白。此外,敷尔佳的重组Ⅲ型人源化胶原蛋白冻干纤维也在近日完成临床试验备案。

对于重组胶原蛋白在品牌端的应用热潮,某护肤品牌主理人坦言,“对于现在的美妆市场,新成分的教育成本太高,所以大家都不太愿意去花大量的市场教育成本去推新成分,而是通过找一些具有市场大趋势的热门原料,并在原料中找到差异化卖点,就比如珀莱雅没有选择更为主流的重组I型、III型胶原蛋白”。

另一方面,巨子生物、锦波生物、创健医疗、聚源生物等头部企业领衔的国内重组胶原蛋白市场,仍未形成真正稳固的竞争格局,伴随着三类医疗器械证在近两年或将迎来密集获批,未名拾光等后来者的快速发展,市场或将发生不小的变动。

显然,重组胶原蛋白的火热,本质上是美妆市场对于能够带来新卖点、新故事成分的渴望,而重组胶原蛋白的下半场战事,也许才刚刚开始。

海量资讯、精准解读,尽在新浪财经APP

发表评论