来源:一德菁英汇

内容摘要

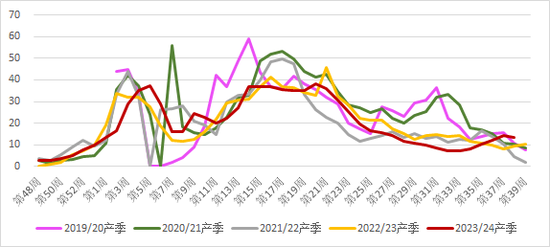

三季度期货走势整体偏弱,季末受宏观影响出现小幅回调。分阶段看7月-8月中旬,受需求淡季及早熟替代,旧季基本面弱势,而新季增产预期较强,盘面整体偏弱运行,8月中旬早熟行情偏强,2410合约估值重心上移,市场对后期预期有所增强,中秋备货提振下盘面出现反弹,随着节日效应结束,基本面再次走弱,9月底宏观环境带动商品向好,但基本面无力多支撑。

展望四季度,旧季降价清库效果不明显,销售周期明显延长,预计新果大量下树前,旧季库存或难完全消化。根据当前已下树晚富表现,预计商品率较高,需求端,关注晚熟集中上市后主流价格变动,进而对地面货走货及后期入库量产生影响,替代性方面,重点关注柑橘类是否延续夏季时令水果强势行情。

核心观点

参考早熟尾部行情及历史开秤价,结合果农及客商心理,预估新季晚富山东80#一二级开秤价介于2.8-3.2元/斤左右,按照3.0元/斤进行估值,盘面折7000元/吨左右,叠加交割新规,操作建议偏空思路对待。

报告全文

1

三季度期货市场行情总结

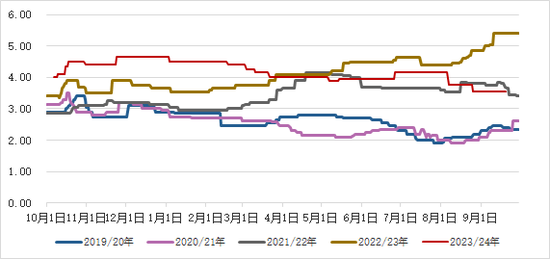

图1:苹果主力合约日K线走势图

三季度期货走势整体偏弱,季末受宏观影响出现小幅回调。分阶段看7月-8月中旬,受需求淡季及早熟替代,旧季基本面弱势,而新季增产预期较强,盘面整体偏弱运行,8月中旬早熟行情偏强,2410合约估值重心上移,市场对后期预期有所增强,中秋备货提振下盘面出现反弹,随着节日效应结束,基本面再次走弱,9月底宏观环境带动商品向好,但基本面无力多支撑。

2

苹果市场供需情况

2.1 旧季库存压力仍存,行情延续弱势

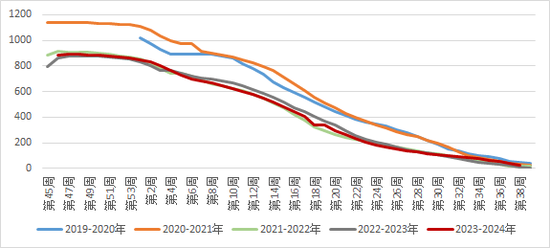

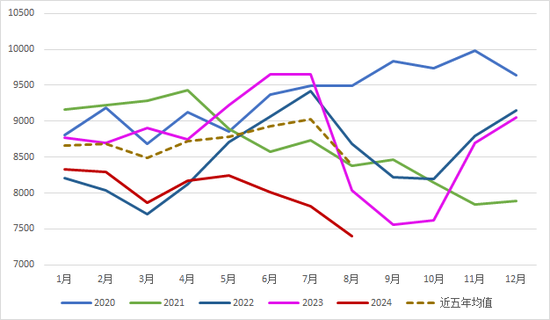

去库进度偏慢,压力仍存。2023/2024产季全国冷库存储量约为892.25万吨,截止到9月26日全国冷库目前存储量约17.86万吨(23年同期冷库余货2.65万吨),按照周度出库量统计,三季度冷库走货总量为136.21万吨,同比减少16.58%。冷库余量处于近五年同期中等位置,果农货销售基本结束,剩余部分客商中等质量货源销售难度比较大。

图2.1:全国冷库苹果周度出库量 (万吨)

图2.2:全国冷库苹果剩余量变化走势图(万吨)

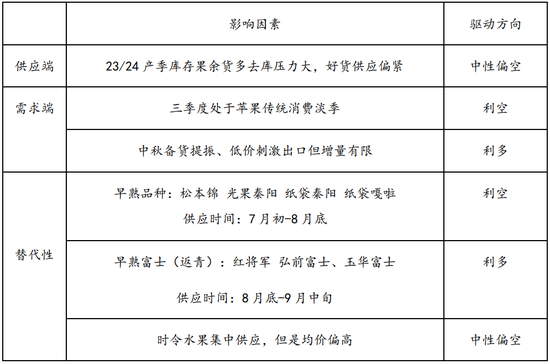

表1:三季度冷库果行情走势分析

综上所述,三季度基本面驱动偏空,行情弱势运行,7-8月,早熟品种及时令水果集中上市,进一步导致冷库果销售窗口收窄,从业者普遍对后市持悲观态度,好货和果农性价比高的货源相对扛价,而以果农货为主的其他多数质量欠佳货源,支撑不足节节败退,货源通过果汁厂、电商平台、商超社区团购、小车等渠道分销处理;9月初早富由于返青现象,市场好货供应偏紧,中秋备货在即,部分客商采购冷库嘎啦作为补充,叠加本产季时令水果高位运行,共同支撑现货价格持稳。

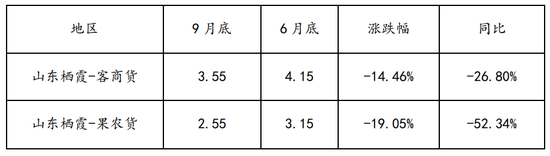

现货以跌为主。以主体划分来看,果农货跌幅较深,一方面冷库中中等偏下货源集中在果农手中,另一方面抗风险能力低。分阶段看7-8月份阶梯式下跌,9月主流价格持稳。

表2:纸袋富士80#以上一二级货源价格走势(元/斤)

图2.3:山东栖霞80#以上一二级-客商货(元/斤)

图2.4:山东栖霞80#以上一二级-果农货(元/斤)

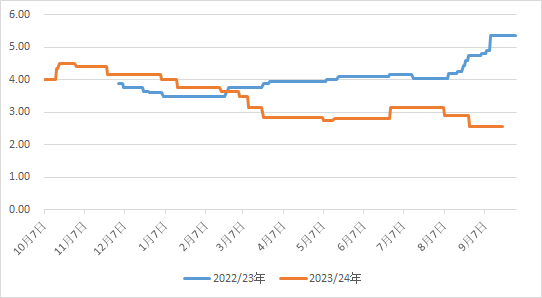

图2.5:近五年苹果出口量季节性走势(万吨)

图2.6:近五年苹果出口均价走势(元/吨)

出口同环比增加明显。根据海关总署数据显示,2024年1-8月份累计出口约57.7万吨,同比增加36.15 %。从生产年来看,202309至202408出口总量94.92万吨,同比增加20.20%。

出口均价破新低。从2.6近五年苹果出口均价走势图看出,本年度出口均价远低于近五年均价,8月份7398.20元/吨,破近五年新低,三季度库存果降价,部分适合出口的货源价格优势明显,是引起出口量同环比增加明显的主要因素,按照当前增幅计算,预计全年出口有望突破110万吨。

2.2 新季增产质稳 行情大概率高开低走

早熟行情超市场预期,偏硬运行。以纸袋嘎啦为主的早熟,供应时间7月中下旬开始横跨整个8月,收购中后期区别于秦阳明显高开低走行情,好货价格基本持稳。以红将军、玉华、弘前等为代表的早熟富士,延续纸袋嘎啦尾部行情,叠加返青问题上色一般,红货好货偏少,订货及供应期间主流价格处于高位,在中秋备货加持下,行情超出市场预期持续偏强。

新季产量微增。根据卓创对苹果套袋情况调研统计显示,产量较去年套袋期相比呈现增产状态,其中甘肃产区增产幅度比较大。预估2024年全国苹果产量约为3862.22万吨,同比2023年(3554.11万吨)增幅8.67%,分地区来看,山东和甘肃地区整体增产明显,陕西产区呈现减产状态。

供应时间及开秤价预期。当前西北产区晚熟富士脱袋工作陆续推进,预计9月底开始上量,山东产区上量在10月15日前后。已上市晚富果个、果面质量同比去年较优,预计整体果品质量将恢复到历史均值水平,行情延续早熟行情,订购价格偏高,介于23/24产季果农亏损严重,虽然受前期早熟行情影响预期有所增强,但果农与客商均较谨慎,行情大概率高开低走。

2.3 时令水果表现强势 后市存利多支撑

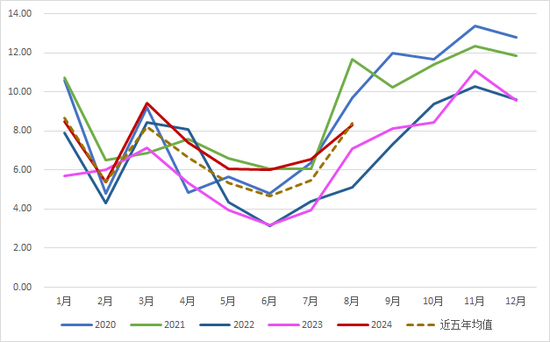

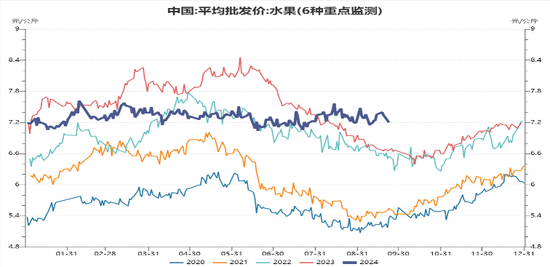

时令水果表现强势,根据农业农村部数据显示,2024年三季度国内6种重点监测水果批发均价赶超23年同期,强势破高位,截止到9月24日均价7.35元/公斤,季节性回落幅度不明显。

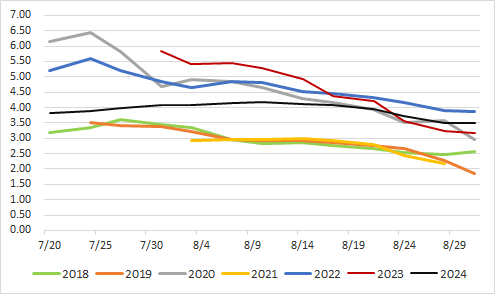

皇冠梨收购期为7月中下旬-8月底,根据中国果品流通协会统计显示,本产季皇冠梨初期收购价3.71元/公斤左右,客商采购积极性高,收购价格高开高走,8月中旬最高价格4.18元/公斤,月底收购尾期随着质量变化价格回落至3.48元/公斤,回落幅度较期初下降6.20%,从图2.8收购价格走势可以看出,本产季收购期价格回落幅度较往年偏小,期末价格处于中等偏高位置,存储量不及去年。山东秋月梨8月底开始收购,总体表现良好,价格稳定,客商采购积极性良好。

四季度的梨、柑橘类都是苹果主要的替代水果,竞品水果价格偏高对苹果形成一定利多支撑。

图2.7:6种重点监测水果平均批发价(元/公斤)

图2.8:鲜梨收购价季节性走势(元/公斤)

3

四季度苹果市场展望

旧季降价清库效果不明显,销售周期明显延长,预计新果大量下树前,旧季库存或难完全消化。根据当前已下树晚富表现,预计商品率较高,需求端,关注晚熟集中上市后主流价格变动,进而对地面货走货及后期入库量产生影响,替代性方面,重点关注柑橘类是否延续夏季时令水果强势行情。

参考早熟尾部行情及历史开秤价,结合果农及客商心理,预估新季晚富山东80#一二级开秤价介于2.8-3.2元/斤左右,按照3.0元/斤进行估值,盘面折7000元/吨左右,叠加交割新规,操作建议偏空思路对待。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

发表评论