来源:一德菁英汇

内容摘要

综上所述,今年鸡苗补栏数据可能比想象中少,存栏数据也应向下修正,这也侧面印证了夏季高价的合理性,在今年成本不断下跌的趋势中,补栏量并没有完全和利润形成正比关系,当然8月的数据可以看到晓鸣股份已经达到自2023年6月以来的最大值,所以后期补栏量逐步可以和利润形成正常逻辑关系。

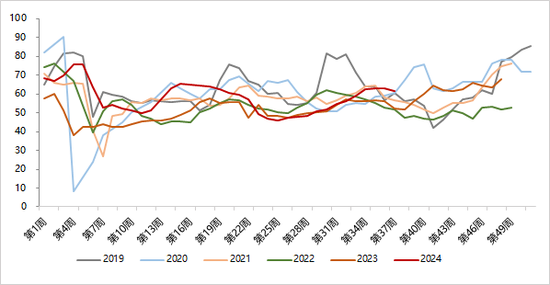

今年的高价是可能有存栏不及预期的支持,那么有可能在10月开始的冬季备货会出现价格不断超出预期的状况,但随着高价的维持需求也将逐渐转弱,最终失去平衡向下坠落,这样的现象在2019年曾经发生,需要警惕。

核心观点

我们认为以2410-2411为首的近月合约在一段时间内持续的修复贴水缓慢上涨并未完全兑现市场的现状,大部分交易者仍对后市预期偏悲观,高存栏是更多人对行情判断的基础,恰好我们认为高存栏需要打一个问号,如果真如我们所推测一样,市场将出现长期的现实和预期不匹配现象,这将促使期货呈现近强远弱的价差结构,尤其是在合约临近交割月前存在修复贴水的向上可能。因此建议交易者四季度保持正套思路,以2412合约作为分水岭,2411合约作为正套多单配置合约,远月空单配置在2501合约为主。

报告正文

1

行情回顾

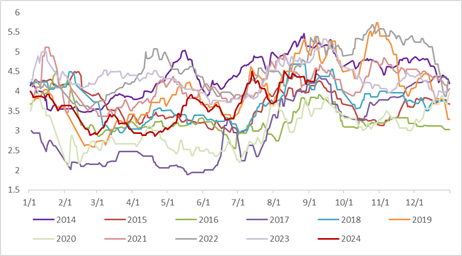

现货上半年行情整体表现偏弱,处于蛋鸡存栏增长导致的熊市周期中,但市场在形成一致性悲观预期后,供应端产能短期加速出清,阶段性矛盾产生,多因素影响下5月蛋价出现强势拉涨行情,供应边际变化催化现货出现超预期表现。自本轮上涨开始至今现货持续保持在高位运行,超出不少交易者预期。具体来看,三季度现货波动主要分为四个阶段:

阶段一(7月初-7月中):7月1日河北粉蛋价格(下同)为3.5-3.6元/斤,此后现货逐步上行,7月中旬价格涨至4.4-4.5元/斤,这一阶段是就端午梅雨低点后的修正反弹,冷库蛋或低位备货叠加前期淘汰导致的供应不足促成了本轮上涨,因涨速过快,有部分炒作情绪,故随后回落。

阶段二(7月中-7月底):至7月底现货快速回落至3.6-3.7元/斤,炒作氛围结束后又是一轮恐慌性出货调整,库存结构逐渐厘清,养殖户淘汰意愿也趋于稳定,进入8月现货重新转暖,价格止跌回升。

阶段三(7月底-至今):这一阶段现货主要是在中秋备货,高温带来的产蛋率下滑,部分品种鸡群产蛋率偏低等利多作用下重新回到一个高位并稳定运行,尤其是在中秋回落后再度回涨至高位,按经验看中秋国庆双节距离偏远对现货是有利多刺激的,市场需要备货二次,在这种节日结构下,下跌将推迟至10月,但10月又是每年触底囤货的时间,所以现货后期下跌幅度不应看的过低。

图1.1:河北粉蛋价格(元/斤)

图1.2:主力合约走势(元/500kg)

2

基本面研判

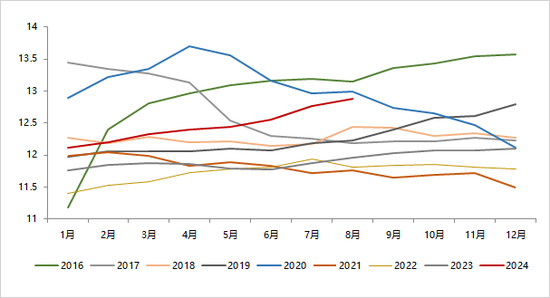

2.1 供应端:存栏多少存疑

卓创数据显示截止2024年8月,蛋鸡存栏12.88亿羽,仅低于16,20年同期水平,高于其他年份。大码蛋占比38.14%,中码鸡蛋占比45.14%,小码鸡蛋占比16.72%。450日龄以上老鸡占比9.2%,120日龄以下后备鸡占比13.63%,120-450日龄产蛋鸡占比77.17%。整体鸡龄结构偏年轻。

下面我们具体从新开产及淘汰角度对下半年供应进行分析:

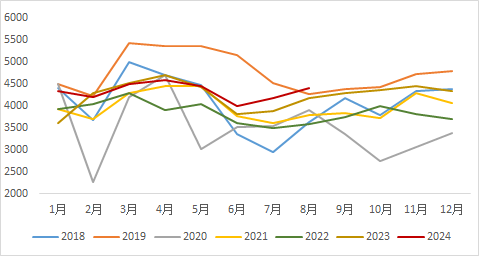

鸡苗补栏:卓创数据显示,2024年8月鸡苗补栏同比23年同期增长5.07%,鸡苗补栏量绝对值处于历史偏高位置,下半年补栏进度偏快,对应存栏持续的增长。

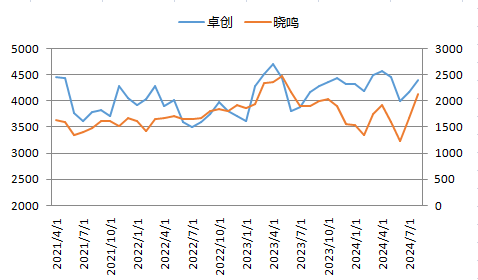

对于补栏我们可以先看一下晓鸣股份和卓创的销售数据对比,近一年来两者方向趋同,幅度迥异,尤其是上半年出现罕见的低销量,晓鸣股份作为重要的蛋种鸡供应企业,他和河北华裕都是海兰系为主进口祖代鸡引进企业,2023年受海外禽流感等因素影响,国内祖代蛋种鸡引进停滞,直到2024年2月后才开始引种,截止上半年共引进176368只,其中晓鸣股份60400只,河北华裕73040只,两家企业占据引种量的半壁江山,事实上当前国内祖代蛋种鸡的核心供应企业就三家,分别为北京峪口、河北华裕、晓鸣股份,而父母代蛋种鸡也大部分都是由3家自养或外售组成,最终从父母代再到商品代鸡苗进入到养殖户手中。那么2023年1-8月晓鸣股份销售鸡苗17018.28万只,2024年1-8月晓鸣股份销售鸡苗13224.47万只,降幅22.3%,去年同期卓创数据是33441万只,今年同期34628万只,增幅3.55%,在这样的情况下,是不是可以认为如果上述数据为真,那么其他两家增速远超3%才能弥补晓鸣股份的减量。

我们再分析一下晓鸣股份为何减量,2023年12月晓鸣股份的公告中有一段话如下,为应对当前市场形势,公司本月适度对产品结构进行调整,主动收缩部分商品代雏鸡产量。此时该公司销售数据处在同期低位,而卓创数据则在同期高位,差距就从这开始逐步出现,因为卓创是样本数据,我们推测可能样本里国产商品代鸡苗占比过高,才导致数据的偏差,所以部分种鸡企业的产能问题可能被大家所忽视。

综上所述,今年鸡苗补栏数据可能比想象中少,存栏数据也应向下修正,这也侧面印证了夏季高价的合理性,在今年成本不断下跌的趋势中,补栏量并没有完全和利润形成正比关系,当然8月的数据可以看到晓鸣股份已经达到自2023年6月以来的最大值,所以后期补栏量逐步可以和利润形成正常逻辑关系。

老鸡淘汰:如此高的养殖利润下,延淘是确定性事件,毋庸置疑,且随着高价的不断超出预期,前期淘汰养殖户纷纷后悔,要么选择继续延淘剩余老鸡要么选择积极上青年鸡或鸡苗,行为已趋于一致,且在利润不重新跌至低点前将持续。

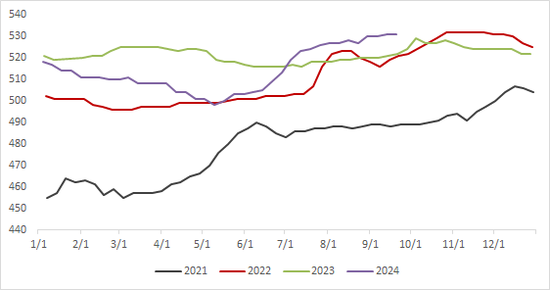

养殖利润:下半年的养殖利润构成第一点是成本的下移,第二点是现货的高企,在这两者因素共同作用下,养殖成本已经跌至3元甚至以下水平,而蛋价处在4-4.5以上水平多日,每日养殖利润达到历史高水位。后期可以看到饲料成本仍难上行,甚至有继续下行可能,蛋价在3.5元以上基本不会影响养殖户的淘汰补栏选择,将以维持或扩产作为主要目标。

图2.1:在产蛋鸡存栏(亿羽)

图2.2:鸡苗销量(万羽)

图2.3:老鸡淘汰量(万羽)

图2.4:卓创和晓鸣股份鸡苗数据

图2.5:淘汰日龄(天)

图2.6:空栏率

图2.7:养殖利润(元/斤)

图2.8:玉米及养殖成本走势(元/吨、元/斤(右))

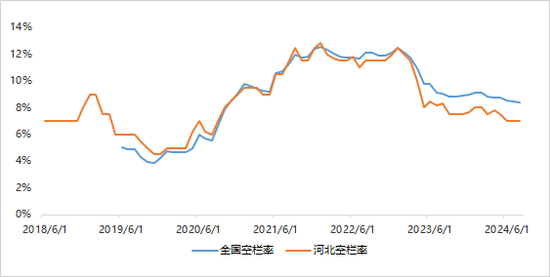

2.2 需求端:隐性库存调节蛋价涨跌幅

场外资金不断介入鸡蛋行业,以鸡蛋成为供应链金融的一个重要品种,传统贸易商在期现结合的发展中也在不断的壮大并淘汰小户,因此贸易环节在放大某些利多或利空因素上较以往有所增强,前面我们也提到今年的高价是可能有存栏不及预期的支持,那么有可能在10月开始的冬季备货会出现价格不断超出预期的状况,但随着高价的维持需求也将逐渐转弱,最终失去平衡向下坠落,这样的现象在2019年曾经发生,需要警惕。

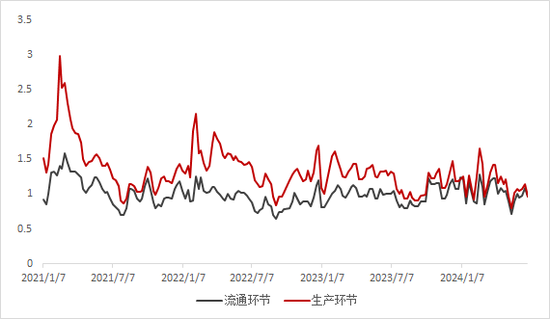

图2.9:流通环节及生产环节库存(天)

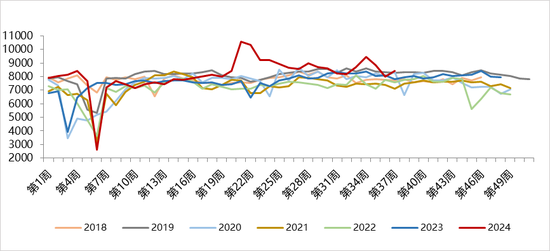

图2.10:主销区到货量(吨)

3

后市展望

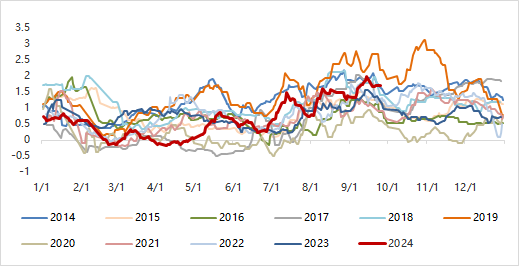

我们认为以10-11为首的近月合约在一段时间内持续的修复贴水缓慢上涨并未完全兑现市场的现状,大部分交易者仍对后市预期偏悲观,高存栏是更多人对行情判断的基础,恰好我们认为高存栏需要打一个问号,如果真如我们所推测一样,市场将出现长期的现实和预期不匹配现象,这将促使期货呈现近强远弱的价差结构,尤其是在合约临近交割月前存在修复贴水的向上可能。依照历史经验,高价抑制消费是确定性的,且10月以后的触底备货也会将库存推至季节性高位,同时延淘会实质性增加供应量,因此现货若在10-12月期间攀升至4.5-5元/斤,则有出现失衡坠落的可能,在此之前现货仍将保持强势即使十一后存在季节性现货回落,在回落后恐重新上行,因此建议交易者四季度保持正套思路,以2412合约作为分水岭,2411合约作为正套多单配置合约,远月空单配置在2501合约为主。

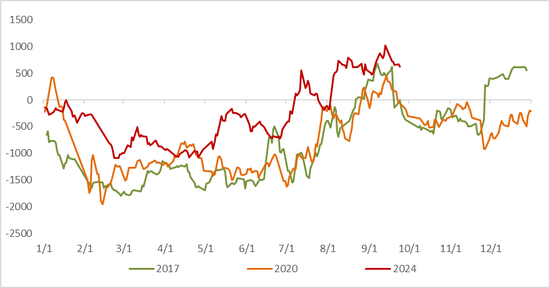

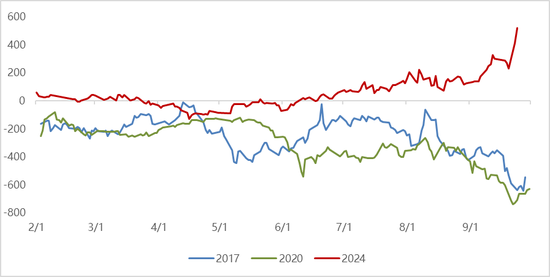

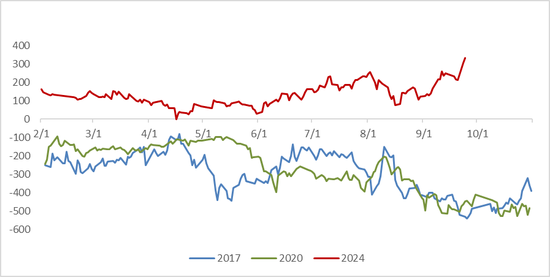

图3.1:11合约基差

图3.2:12合约基差

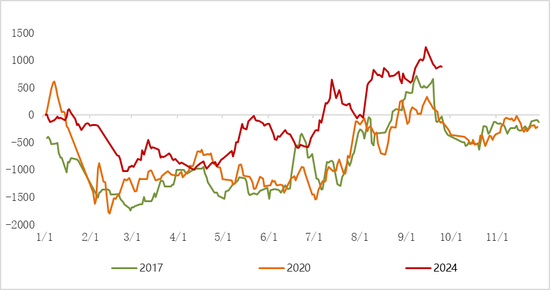

图3.3:10-01价差

图3.4:11-01价差

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

发表评论