之前说过一个观点:

永远不要猜最低点在哪里。

只要相信未来终将站上3000点,那么2700点买入,即便是最简单的上证和沪深300,也能获得10%的收益。

1

接下来怎么看?

不预测,只应对。

紧握优质公司股权,按估值定仓位,越跌越买,越涨越卖。

以我重仓的6大赛道为例:

银行,合理估值至少是10PE或1PB,涨到了自然会考虑清仓。

目前估值普遍还是5-6倍,相当于还是打了5-6折,仓位22%+。

但如果涨多了,也会卖出部分平衡仓位。

比如持有金额20万,大涨后变成了21万,那么卖出1万,继续维持20万的仓位。

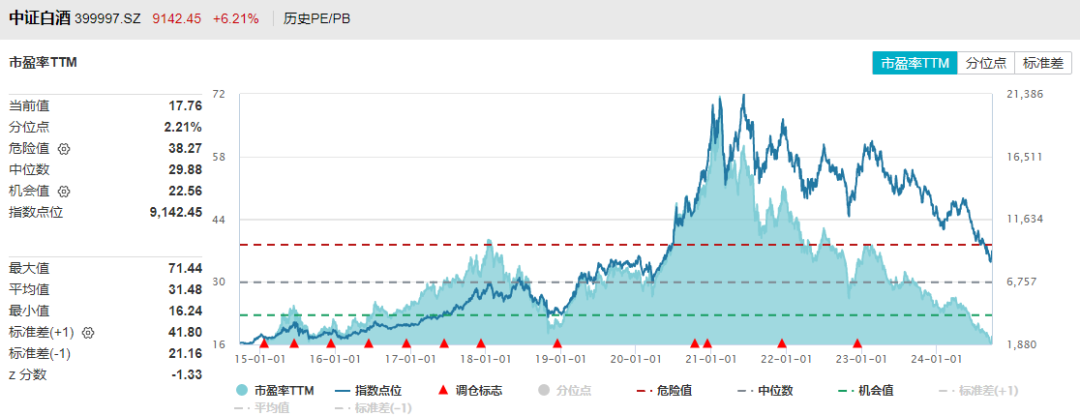

食品饮料,合理估值25倍,估值依然不到18倍,仓位16%+。

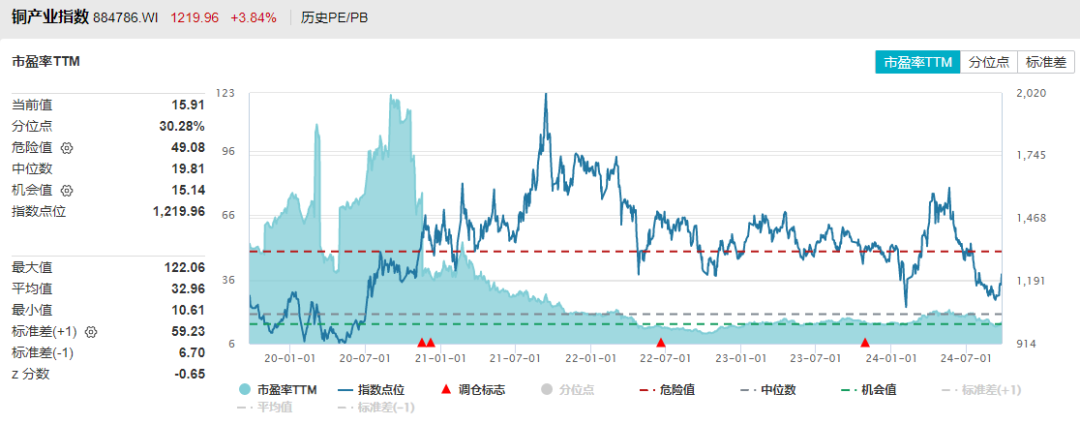

有色,合理估值20倍,估值不到16倍,仓位约15%。

煤炭,合理估值至少是10PE、1PB或股息率5%,目前普遍低于1倍PB,仓位9%。

2

接下来,会不会继续大涨,无法判断。

短线,按超跌反弹对待即可。

而长线,依旧值得重仓做多。

因为拉长时间,低估的优质公司股权上涨,只是时间问题。

这是价值投资的根基:

哪怕股价长期不涨,通过业绩和分红增长,也能实现不错的收益。

如果预期收益1倍,3年1倍就是年化27%,5年1倍就是年化15%。

而我的目标很简单,每年双位数收益。

所以我最青睐的是业绩增速5%-10%+,股息率5%+的优质公司。

接下来最看好的方向:

1、外资重仓的食品饮料和家电(增量资金、不稳定);

2、保险公司和国家队重仓的银行、煤炭、电力(高股息、稳定增量资金,不会追高,但敢大跌就敢爆买);

3、公募重仓、业绩依旧稳健增长的有色和家电(业绩板块、调仓资金、不稳定)。

有增量资金买,就让我提前兑现收益;

没有增量资金,就立足于业绩和分红增长,追求长期年均收益双位数。

总之,重仓持有的第一原则是不需要接盘侠,也能赚钱。

3

最近大涨,也有不少人踏空了。

他们为什么会踏空?

第1,他们认为大盘,一定会跌破2月的最低点2635。

大盘之前跌破2700点,对于他们仍然没有吸引力。

回头看,想要一次性买在最低点,就是过分贪婪。

第2,国庆7天长假,资金面紧张,很难发起一轮大反弹。

回头看,又错得离谱。

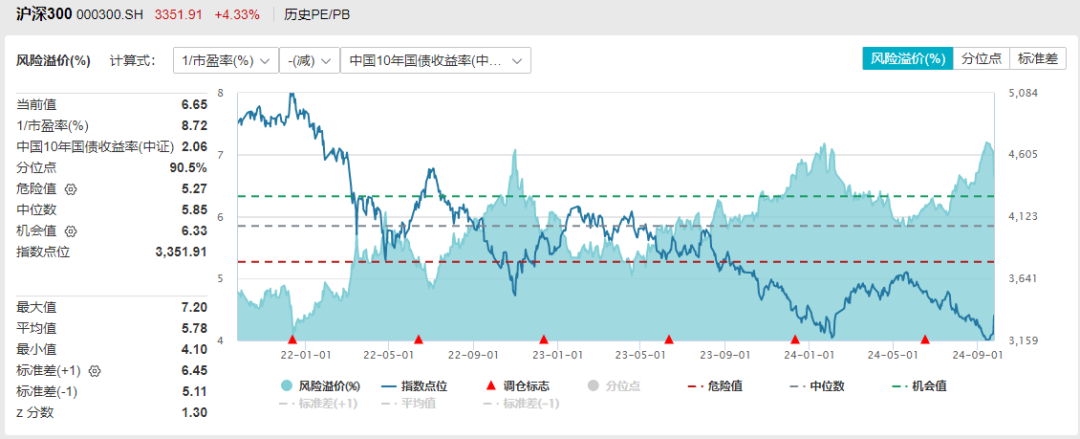

回头看,沪深300的股债风险溢价指标,对我们抄底的参考价值依然有效。

当该值达到7时,类似于今年2月和22年10月时,就意味着底部越来越近了。

所以,我才敢在9月11日,宣布《满仓了》。

市场有风险,投资需谨慎。基金的过往业绩及其净值高低或基金管理人管理的其他基金的业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人应详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。特别提醒,基金在封闭运作期间或特定持有期间存在无法赎回的流动性风险。

本文所载信息或所表述的意见并不构成对任何人的投资建议,投资者不应该将本文的内容作为投资决策的参考因素。对于本文可能涉及的观点、报告、解读、推测、市场资讯等内容,仅代表作者个人观点,不代表我公司观点,请务必审慎对待。市场有风险,投资需谨慎,请您结合自身资产状况、风险承受能力,审慎做出投资决策,独立承担投资风险。

海量资讯、精准解读,尽在新浪财经APP

发表评论