炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

尧望后势

一、保持多头思维

1.1、大涨之后必有波动,但短期能冲多高不是关键,更重要的是搞清楚为什么涨、行情能走多长

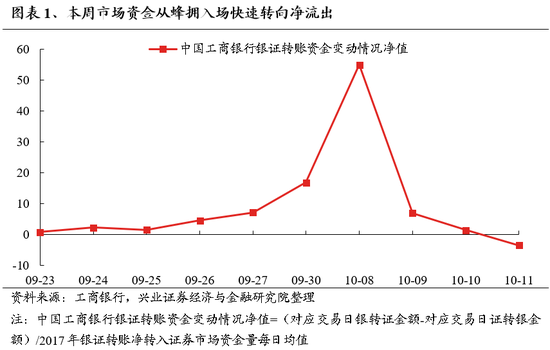

在经历9月底的逼空式上涨后,本周市场冲高回落,主要宽基指数除科创50外均有所回调,投资者热情也出现下降。以工商银行银证转账净值指数为参考,10月8日这一指数一度飙升至54.88,而截至10月11日已显著回落至-3.58,显示市场资金从此前的蜂拥入场转向流出。

9月底以来,我们反复强调大涨之后也会有大波动。近期的大涨大跌,一定程度上是投资者在情绪裹挟之下,放大了市场的短期波动。因此当前时点,抛开短期心理的变化、情绪的扰动,搞清楚市场“为什么涨”、“为什么跌”、“未来行情能够走多长”,才是决定我们作出后续判断和投资决策的关键。

首先,此前市场为什么涨?因为政策的变化,已在一定程度上打破了市场对中国经济政策,乃至于对中国前景的不正确理解。此前基本面转弱+政策相对谨慎的悲观预期,导致市场持续回调。而9月24日以来连续的“政策组合拳”密集落地之下,风险偏好迎来快速修复。市场预期修正的核心,一是资本市场政策红利超预期,二是宏观政策新思路将以需求侧为发力重点,三是宏观政策逆周期调节力度超预期。

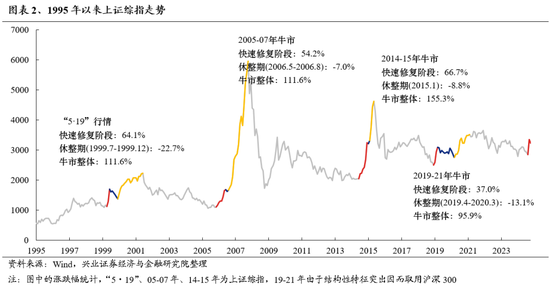

其次,近期市场为什么跌?答案在于大涨之后必有波动,这是人性使然。参考历史经验,每一段上涨大致可以分成三个阶段:1)第一阶段,行情启动时,大多会经历一个底部快速修复的阶段;2)第二阶段,市场进入休整期,在短期畏高情绪主导下,市场在快速拉升之后,进入到阶段性的大波动、大分化;3)第三阶段,随着投资者信心进一步建立、行情主线逐步浮现,市场进入到上涨斜率相对平缓、持续时间更长、赚钱效应更强的窗口。

并且,每一次震荡、休整的意义在于,在消化此前的涨幅、让市场的激动情绪得以平复的同时,更加是一个让市场理顺思路、让中长期主线在震荡中逐渐浮现的过程,有利于行情中长期的发展。

1.2、坚定多头思维,持续的政策组合拳将带来的股市环境和中国经济环境的良性循环

为什么我们要提出坚定多头思维?因为在此前的快速大涨中,裹挟在内的人,看起来似乎都坚定看多,但是如果想不清楚反转逻辑,那么在逼空式反弹阶段之后的行情大波动阶段时,可能会备受煎熬。此时最重要的就是摆正心态、理顺逻辑。

其次,为什么我们能够坚定多头思维?因为在“抓住重点、主动作为”的政策新导向下,持续的政策组合拳将带来股市环境和中国经济的良性循环。因此,对于本轮行情,我们认为其绝不仅仅是短期政策加码带来的反弹,而应当成一段更大级别的、趋势性的行情的起点来看待。

此前市场一度担忧后续政策可能不及预期。但我们看到,10月12日国新办召开的“加大财政政策逆周期调节力度、推动经济高质量发展”新闻发布会上,财政部领导表示将在近期陆续推出一揽子有针对性增量政策举措,包括:1)加力支持地方化解政府债务风险,较大规模增加债务额度。2)发行特别国债支持国有大型商业银行补充核心一级资本。3)叠加运用地方政府专项债券、专项资金、税收政策等工具,支持推动房地产市场止跌回稳。4)加大对重点群体的支持保障力度,提升整体消费能力。与此同时,10月12日工商银行、农业银行、中国银行、建设银行等多家银行陆续发布公告,将从10月25日起对存量个人房贷利率进行批量调整。10月10日央行“证券、基金、保险公司互换便利”也正式落地并开始接受机构申报。各项政策宽松措施的密集加码,均显示出这一次政策的变化,将是一场持续的春风。

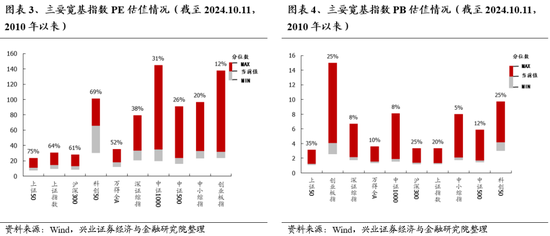

此外,从估值层面来看,当前主要宽基指数仍仅修复至历史中位数附近。从PE估值看,创业板指、中证500、中证1000、深证成指仍低于历史中位数。PB估值看,所有指数均低于历史中位数。

最后,资金层面,源源不断的资金动力,也将成为本轮行情的重要驱动。1)随着中国股市回暖及经济企稳,欧美资金和“一带一路”国家的资金有望兴起新一轮配置中国股市的热潮。2)当前国内机构对于权益资产的配置比重仍处在历史较低水平,后续规模增长、仓位抬升有望带动增量入市。3)国内居民财富向股市新一轮再配置的趋势才刚刚开始。近期市场大涨之下,投资者开户热情高涨。往后看,居民财富、产业资本以及理财资金等向中国股市再配置的趋势下,中国资产有望迎来源源不断的增量资金浇灌。

二、结构上,聚焦“科技牛”、“内需牛”、“出海牛”三大中长期主线

综上,短期的动荡并不可怕,关键是为未来长期、可持续性的行情阶段寻找到真正的主线。这里我们建议抓住1个变化:政策导向的变化,把握2个方向:并购重组、“重视股东回报”,重点关注3大主线:“科技牛”、“内需牛”、“出海牛”。

首先,精选“科技牛”,包括半导体、通信、新能源车、国防军工、计算机AI、医药生物、先进制造业为代表的新质生产力等方向。新质生产力领域是长期促进经济动能切换和短期托底政策的发力结合点。政治局会议的强调下,监管层的有力推动下,未来并购重组将为“科技牛”带来明显催化效应。

其次,精选“内需牛”,看好新兴服务业、传统消费等领域的泛消费行业龙头,关注分红、增持、回购注销行为。

本轮政策刺激更加重视需求侧,内需消费受益。

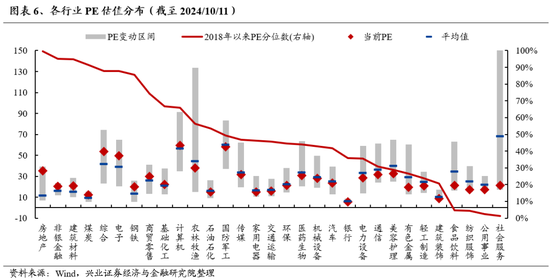

从各行业估值角度来看,泛消费板块估值仍处在历史较低水平。

中报显示龙头基本面稳健,并积极通过分红、回购回报股东。

第三,继续看好 “出海牛”。掘金新能源车、电力设备、家电、消费电子、家具等出海产业链的优胜者。随着美联储进入降息周期,海外经济有望企稳回暖,外需维持高景气将带来“出海链”相关公司的机会。

风险提示

经济数据波动,政策宽松低于预期,美联储降息不及预期等。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:凌辰

发表评论